年に一度のまとまった現金 ― ボーナス。

多くの人は「ご褒美」「旅行」「買い物」に使い切ってしまいがちです。

しかし、少し考え方を変えるだけで、そのお金を “将来の収入の種” に変えることができます。

給料だけに頼るのではなく、資産・投資でお金を育てていく——。

もし今、将来の家計や老後に不安を感じているなら、ボーナスの使い方を見直す価値は十分にあります。

この記事では 2025年の最新データをもとに、ボーナスを賢く使い、長期的にお金を育てる方法を分かりやすく解説します。

2025年最新版:ボーナスの実態と平均支給額

-

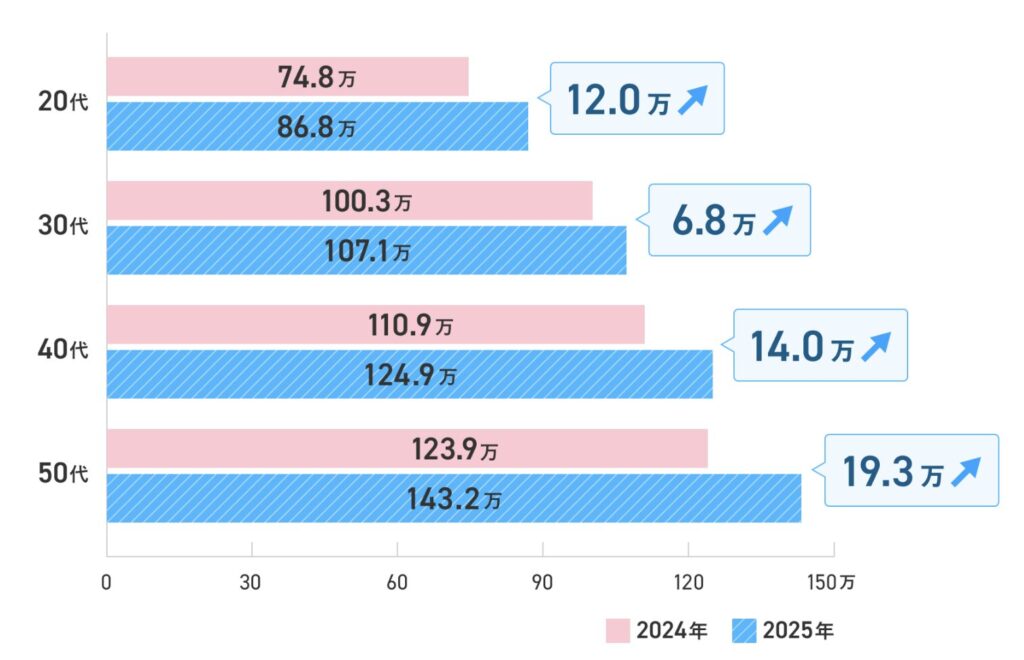

一般の調査によると、2025年の民間企業における年間ボーナス平均支給額は 約 120.7万円 となりました。前年(106.7万円)から約14万円の増加。

-

Screenshot -

内訳では、冬ボーナスが約 56.7万円、夏ボーナスが約 57.7万円。どちらも前回比で増加しています。

-

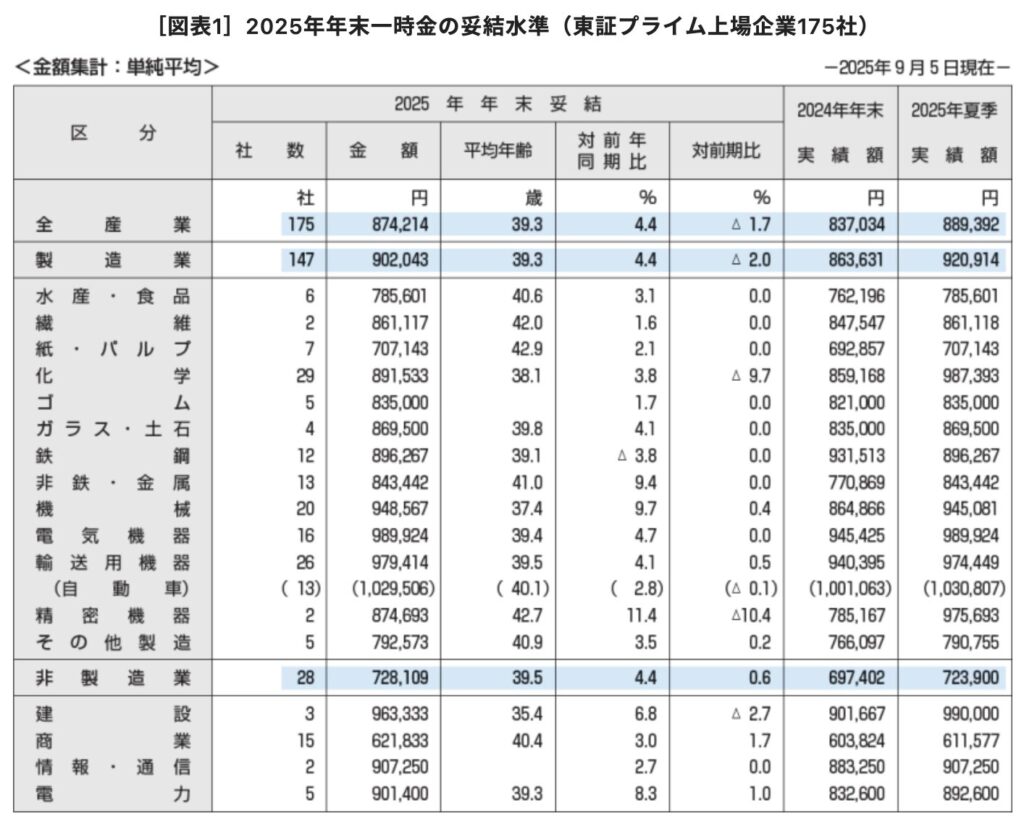

ただし、すべての企業でこの水準とは限りません。例えば、2025年に集計された大手上場企業 175 社の年末一時金の平均額は 約 87.4万円 との報告もあります

-

このように、企業規模・業種・勤続年数によってボーナスの水準には大きな差があります。

なぜ「ボーナスを投資に回すべきか」か — 3つの理由

-

まとまった資金を手にできるタイミング

月々の給料ではなかなか確保しづらいまとまった資金を、一度に確保できるのがボーナスの強み。 -

物価高 + インフレで“貯金”の価値が目減りするリスク

日本でも物価上昇圧があり、銀行の預金だけでは資産の実質価値を守るのは難しい。 -

心理的ハードルが低く“余剰資金”として使いやすい

「臨時収入 → 投資」に回す人は少数派。だからこそ、少しの選択で差がつきます。

“G労働者”ではなく “R資本家” を目指す — 資産所得の重要性

| 収入の種類 | 内容 | 特徴 |

|---|---|---|

| G(労働所得) | 給料、残業、副業など | 時間と労力を切り売り。増やすには限界あり。 |

| R(資産所得) | 配当、キャピタルゲイン、投資利益など | 資産を持てば時間を味方に増えていく可能性。 |

給料が伸び悩みがちな今の時代、資産を育て、資産から収入を得る「R側」の思考は大きなアドバンテージになります。

ボーナスを活かすための 3 ステップ戦略

ステップ①:証券口座を無料で開設

まずは投資できる土台を作る。おすすめは:

-

楽天証券 — ポイント投資、初心者にも使いやすい

-

SBI証券 — ETF/海外投資にも対応、手数料が低く使い勝手が良い

→【楽天証券の口座開設はこちら】

【SBI証券の口座開設はこちら】

✅ 楽天カード or 三井住友NLカードでポイント資産化

→ 【楽天カード】【三井住友カードナンバーレス】

ステップ②:毎月の積立 + ボーナス一括投資

月々コツコツ積み立てつつ、年2回のボーナスでまとまった額を追加購入。

この「安定 × 追加投資」のハイブリッドが、長期投資の王道です。

ステップ③:生活防衛資金確保 + 固定費見直し → 浮いた分を投資へ

ボーナスの一部を「3〜6か月分の生活費」として確保し、残りを投資へ。

さらに通信費・サブスク・保険料などの固定費を見直して節約。

さらに 家計管理アプリ(例:マネーフォワードME) で支出を「見える化」 → 浮いた分を投資に回す仕組みづくり。

高還元クレジットカード(例:楽天カード/三井住友カード ゴールドNL)で固定費支払い → 還元ポイントを投資に回すとさらに効率◎。

マネーフォワードMEのレビューは『家計簿アプリマネーフォワードMEレビューとメリット・デメリット紹介』をご覧ください。

【↓ダウンロードはこちらから↓】

![]()

ボーナスの理想配分モデル(例)

| 用途 | 目安割合 |

|---|---|

| 生活防衛資金(現金) | 約 20% |

| 債務返済(ある場合) | 約 10% |

| 長期投資(インデックス中心) | 約 40% |

| 自己/家族への投資(教育、経験、旅行など) | 約 10% |

| ご褒美・消費 | 約 20% |

この配分をベースにすれば、「使う」「備える」「育てる」をバランスよく実現できます。

ただし、こちらのモデル配分はあくまで目安です。

筆者としてはできる限り貯蓄投資にわます考えです。

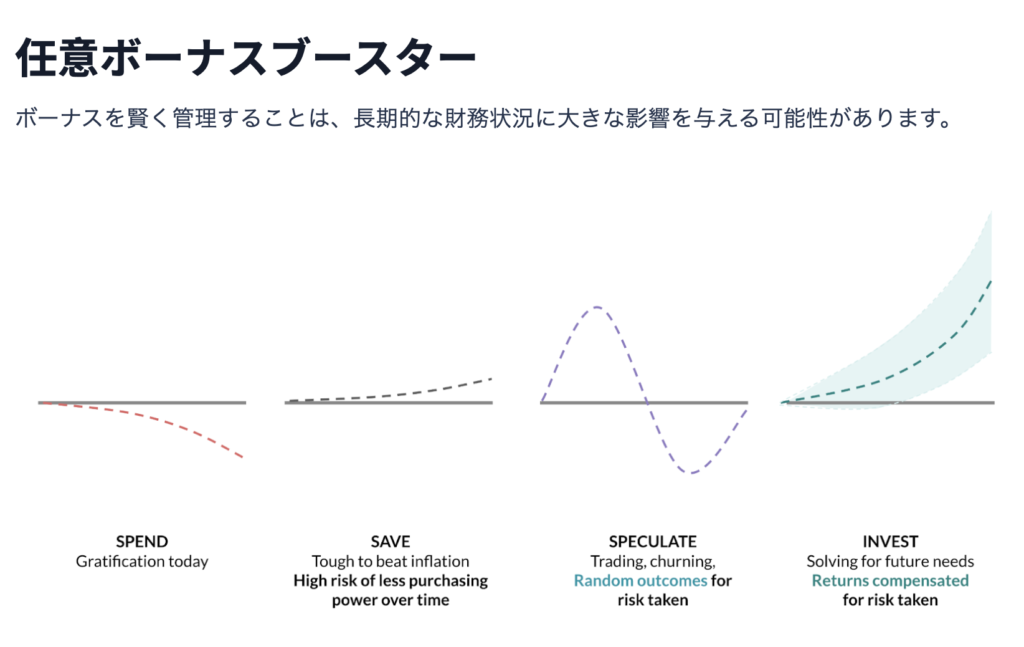

👇️これは、「ボーナス(臨時収入)の使い方で将来の資産がどう変わるか」を視覚化した図解です。

出典:Endowus 年末ボーナスをもっと有効活用するための4つのヒントより

🔍画像が伝えている内容(解説)

図はボーナスの使い方を 4パターンに分けて、それぞれの未来の資産の軌道を示しています👇

| 区分 | 行動 | 資産推移 | 含まれるメッセージ |

|---|---|---|---|

| SPEND(使う) | すぐ消費 | 📉 時間と共にゼロ | 一瞬の満足 → 資産が残らない |

| SAVE(貯金) | 銀行に預金 | ⇒ 横ばい or わずか成長 | インフレに負けて実質価値が下がる |

| SPECULATE(投機) | ギャンブル的投資 | 📈➡📉 大きく不安定 | 再現性がなく危険 |

| INVEST(投資) | 長期投資・分散投資 | 📈 長期的に増えやすい | リスクとリターンのバランスが良い |

🔑重要ポイント

-

使う(SPEND) → 瞬間的に幸福だが資産は減る

-

貯める(SAVE) → インフレで資産価値は減る

-

賭ける(SPECULATE) → 運任せの短期的変動

-

投資する(INVEST) → 時間が資産を増やす味方になる

ボーナスの使い方には大きく4種類あります。

どれを選ぶかで、未来のあなたの資産曲線は大きく変わります

ですからすでに

・生活防衛資金は溜まっている

・借金がない

・浪費や消費は毎月の収入から積立できている

こういう人はボーナス全額、資産形成にまわしましょう。

本来ボーナスは勤務先が決めるもので毎月の給与みたいに必ず支給しないといけないものではありません。

業績が悪ければ0もありうるのです。

だから基本ボーナスを当てにして生活設計してはいけません。

できる限り貯蓄、投資にまわしましょう。

なぜインデックス投資(例:S&P 500)が最適か

-

世界を代表する企業群で構成されており、分散性・安定性・成長性が高い

-

過去データでは、インデックス投資で長期保有すれば、時間とともに値上がりや累積リターンの恩恵が期待できる

-

個別株のように「銘柄選び」「売買タイミング」を考えずに済むので、投資初心者でも取り組みやすい

よくある不安とその答え(FAQ)

Q:今、株価が高くて買うのが怖い

→ 長期投資では、価格の上下に一喜一憂せずホールドが基本。時間を味方につければ安心。

Q:暴落がきたらどうする?

→ 暴落は安く買うチャンス。むしろ買い増しの好機と捉えておく。

Q:ボーナスが毎年ある保証はないのでは?

→ だからこそ、毎月の少額積立をベースに、“あったら投資”というスタンスが安全。

まとめ:ボーナスは“使うためのもの”ではなく“育てるためのもの”に

ボーナスは「使い切る」ためのボーナスではない。

未来の安定と自由をつくるための資金です。

今、この瞬間の選択が、5年後、10年後の「資産所得(R)」の違いになります。

給料だけに頼らず、お金を働かせる。

それがこれからの時代に、あなたが“豊かになり続ける”ための正しい選択です。

我が家もボーナスをひたすら貯蓄投資にまわしてきた結果お金に対する不安はだんだんなくなってきました。

本記事がみなさんの将来のお金に対する不安が少しでもなくなれば幸いです。

ありがとうございました。

まずは投資できる土台を作る。おすすめは:

-

楽天証券 — ポイント投資、初心者にも使いやすい

-

SBI証券 — ETF/海外投資にも対応、手数料が低く使い勝手が良い

→【楽天証券の口座開設はこちら】

【SBI証券の口座開設はこちら】

✅ 楽天カード or 三井住友NLカードでポイント資産化

→ 【楽天カード】【三井住友カードナンバーレス】

最短5分で口座開設申込できます

SBI・V・S &P500インデックスファンドに投資できるネット証券No. 1のSBI証券

・口座開設数No. 1のネット証券で取引手数料業界最安値

・三井住友ナンバーレスカードで毎月積立金額の0.5%分(毎月最大10万円まで)のVポイントが貯まる

・米国株、ETF定期買付サービス

先日、クロネさんのサイドFIREツイートが多くの会社員に理想的と感じたので記事にします。 https://twitter.com/kuroneblog/status/1512973314104651778?s=21 サイドFIREし[…]

政府が「貯蓄から投資へ」という政策目標を掲げてもまだまだ投資してない人が圧倒的に多いのが日本です。 日本人にとっての投資先はまだまだ「銀行預金」なのが事実。 2,016年と少し古いですが、下記は米国と日本の家計金融資産の構成を比[…]

日本人の家計金融資産のうち、現金・預金の割合は約54.9%と、欧米諸国と比較して高い水準にあります。 例えば、アメリカでは約13%、欧州では約33%です。このような「貯金大国」とも言える日本の背景には、どのような理由があるのでしょうか? […]

【↓ダウンロードはこちらから↓】

![]()