①資産形成の重要性がイマイチわからない

②資産形成を始めたけど、思ったより資産が増えてない。

③資産5000万円以上作って今より自由な生活がしたい

本記事はこんな悩みをお持ちの方を解決できる内容になっています。

この答えにNOと感じる人はぜひ本記事を最後までお読みください。

(逆にこの質問に自信を持ってYESと答えられる人は本記事は必要ないかもしれません笑)

例えば、

・今の仕事を早く辞めたいんだよね

・もっとゆるく働きたい

・自由な生活がしたい、でも生活レベルは維持したい

そんな考えの人にも役立つ内容になっています。

✔本記事でわかること

①資産形成の重要性

②正しい資産形成の方法

③再現性高く資産5000万円を作る方法

資産5000万円あれば嫌な仕事、やりたくないことを減らせる生活ができるようになるかもしれません。

人によってはFIRE、経済的自立が視野に見えてくるかもしれません。

FIREや経済的自立を目指したい人はぜひ本ブログを参考にしてください。

FIREや経済的自立について詳しく知りたい人は下記記事をご覧ください。

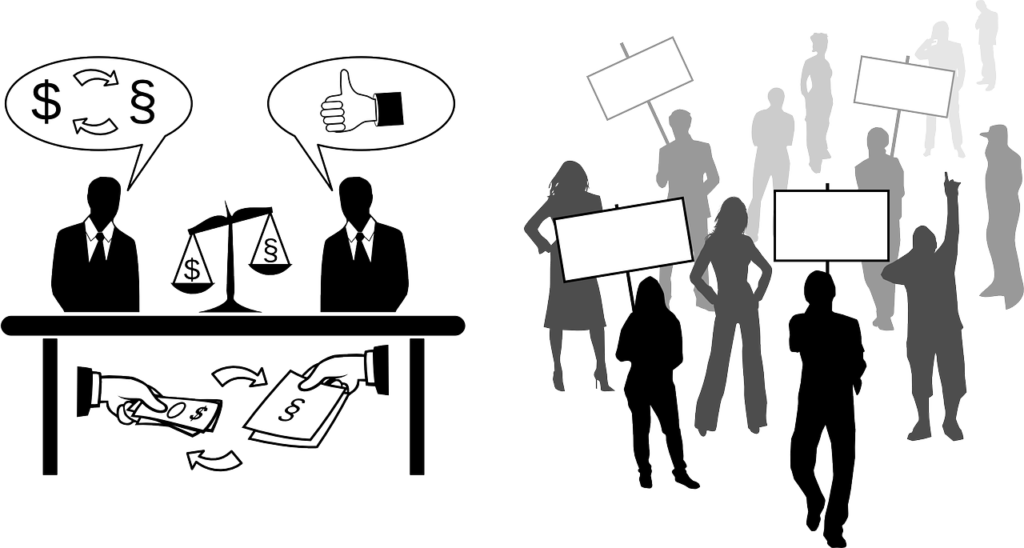

資産形成の重要性「r>g」

「r>g」とはフランスの経済学者トマ・ピケティ氏の著書「21世紀の資本」に書かれた不等式のことです。

5000円以上する著書で分厚い書籍であるにもかかわらずベストセラーになった金融業界では有名な書籍です。

本書のキーワードはただ一つで「r>g」という不等式です。

この不等式が意味するのは「r」=資本の伸び率、「g」=経済成長の伸び率を示しています。

簡単に言うと「r」資本(お金)からの伸び率と「g」労働の伸び率を比べると、「r」資本(お金)からの伸び率のほうが大きいということです。

つまり労働からの伸び率よりも、資産運用からの伸び率のほうが大きいことを意味します。

資本からの伸び率が5%程度に対し、労働からの伸び率が1〜2%しかなかったと定義されています。

つまり「r>g」ということです。

生まれ持って富裕層や資産家の家庭は毎年資産からの収益率が5%に対し、資産を持ってない家庭は労働からの収益率が1〜2%しかないのです。

言い換えればお金持ちはさらにお金持ちになり、労働でしか富を得られない人はいつまでたっても裕福になれないのです。

厳しい現実ですよね。

では「r>g」という現実を踏まえて資産を持たない人はどうすればいいのか。

答えは単純で自身も資産形成を始めればいいのです。

資産形成を始めれば資産からの収益つまり「r」からの収益5%程も得られるようになります。

労働で得たお金を資本に変換していくことで金銭的に人生が生きやすくなるのが現代の資本主義社会なのです。

このことを理解し、今から資産形成を始めていきましょう。

正しい資産形成の方法

では、上記の「r>g」を踏まえて、どう資産形成を始めればいいのでしょうか。

まずは、家計管理をして不要な支出を減らし転職や副業で収入を上げ、毎月余剰資金を作るのです。

例えば、毎月手取り収入が30万円の人は24万円で暮らし、浮いた6万円で資産形成を始めるのです。

毎月浮いた6万円で優良なインデックスファンドを毎月積み立てするのです。

当ブログでもたびたび紹介しているS&P500インデックスファンドを積立していきましょう。

イーマクシススリムS&P500インデックスファンドやSBI・V・S&P500インデックスファンドでも構いません。

とにかくS&P500インデックスファンドを毎月買っていきましょう。

なぜS&P500インデックスファンドがいいのかは下記記事で解説しています。

資産5000万円を作る方法

では、S&P500インデックスファンドを毎月購入していけばどれぐらいの期間で資産5000万円になるのでしょうか。

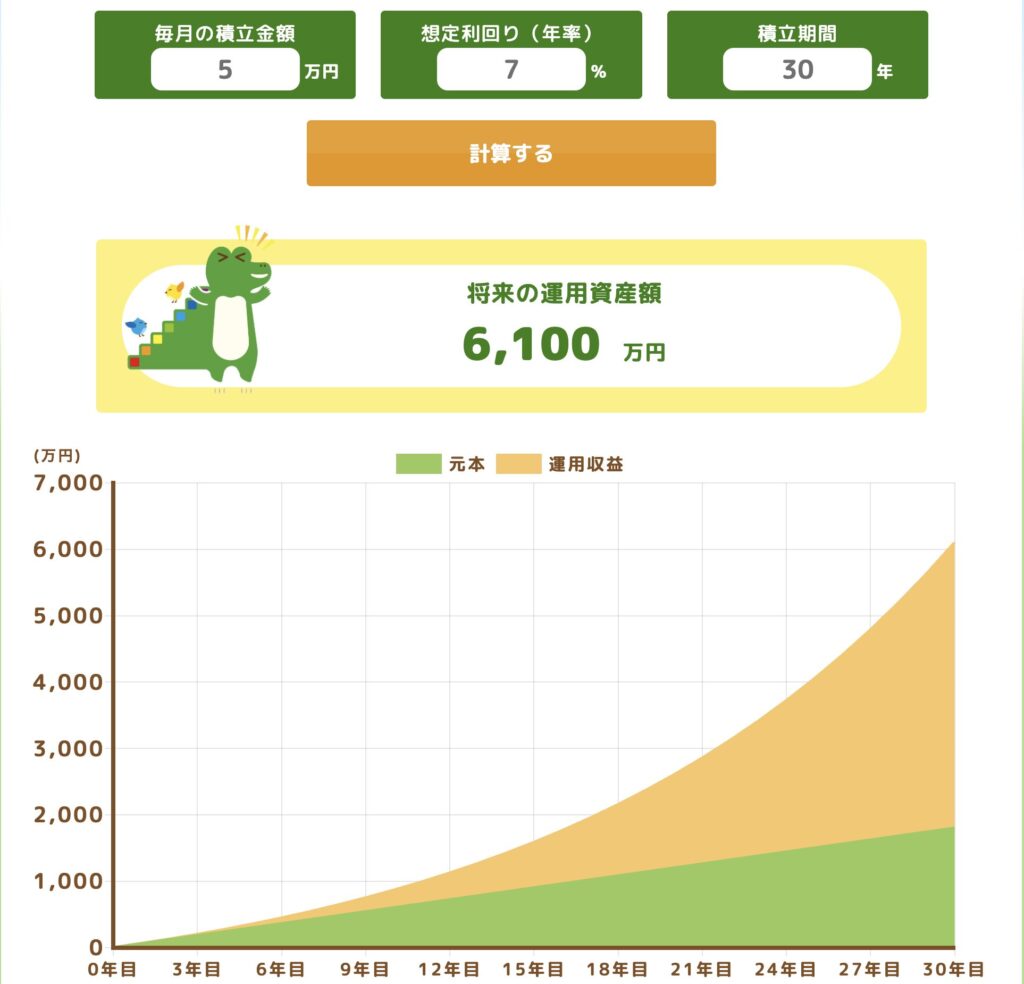

仮に毎月の収入の余剰資金から毎月5万円、S&P500インデックスファンド(期待リターン7%)を30年間積立すれば30年後には6100万円になりえます。

下記は金融庁の積立シミュレーターでシュミレーションしました。

S&P500の過去のリターンは7%前後と言われているので十分現実的です。

社会人1年目の22歳から毎月5万円、S&P500インデックスファンドを30年間買い続けて保有し続ければ52歳で6100万円の資産を作ることができます。

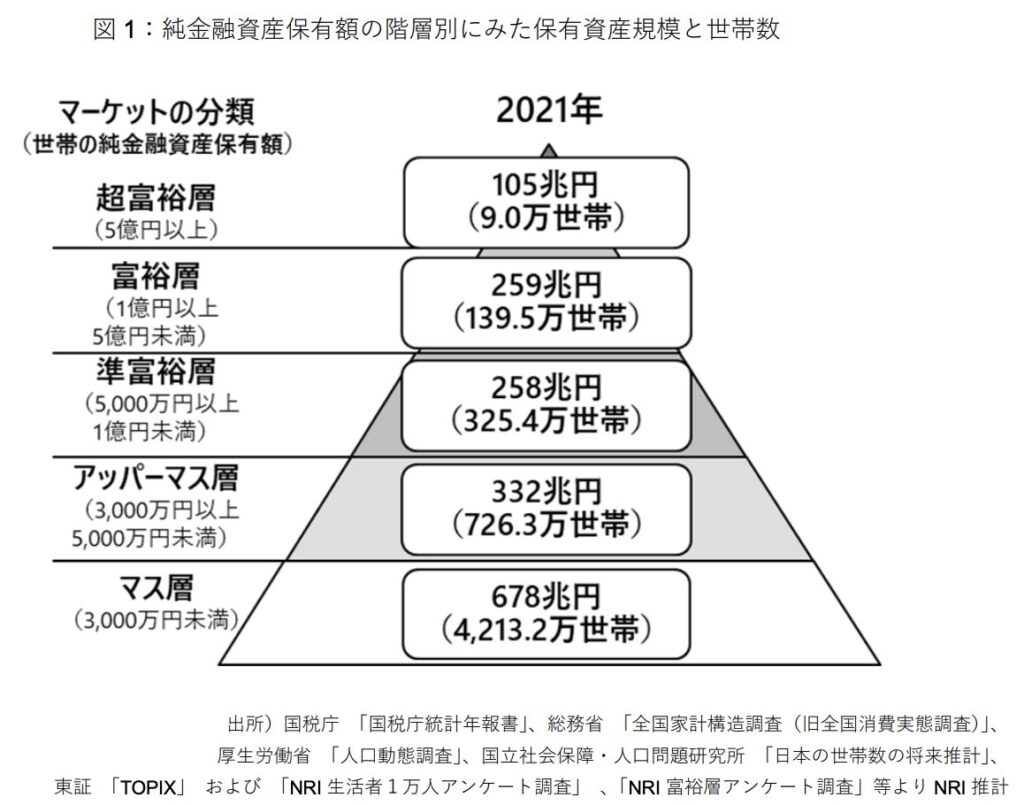

野村総研が出しているデータでは5000万円の純金融資産保有者では準富裕層になります。

出典:野村総研 野村総合研究所、日本の富裕層は149万世帯、その純金融資産総額は364兆円と推計

このシュミレーションのようにずっと右肩上がりにはなりません。

ですが、30年間積み立て続けて過去を振り返った時にはこれぐらいの資産になることは十分現実的なラインです。

もちろん途中には〇〇ショックと言われる暴落相場もあるでしょう。

暴落相場でも売らずに30年間忍耐強く積み立て続けなくてはいけません。

ある年は20%資産が減ったり、ある年は30%資産が増えたりジグザグしながら30年間積み立てを続けた結果、過去を振り返ればの話です。

あくまでシュミレーションなので、積立を継続しなければ絵に書いた餅になります。

ですが、忍耐強く毎月の余剰資金から毎月5万円、S&P500インデックスファンド(期待リターン7%)を30年間積立すれば30年後には6100万円になりえる可能性は十分期待できます。

いやいや30年間も積立するのは長いよという人は、もっと稼いで積立額10万円、30万円と増やせばもっと早く到達できます。

本記事を見ているリテラシーの高い人ですから、稼ぐ力が増えてもっと早く到達するでしょう。

まとめ:正しく資産形成すれば資産5000万円は誰でも作れる時代

本記事では資産形成の重要性や正しい資産形成の方法、再現性高く資産5000万円を作る方法を解説しました。

近年は資産運用の環境も大幅に良くなっています。

証券口座とスマホ、インターネット環境があれば誰でも低コストのS&P500インデックスファンドを購入できます。

一昔前は簡単に購入できなかったでしょう。

また、2024年1月から始まった新NISAもあり、一人年間360万円、合計1800万円まで非課税で投資できます。

夫婦なら3600万円まで非課税で投資できます。

これだけで資産形成は完してしまうポテンシャルです。

多くのひとにとって新NISAは必須なので必ず使いましょう。

新NISAを始めるなら、・・楽天証券とSBI証券の2択です。

どちらか迷う人は初心者でも使いやすい楽天証券でいいです。

口座開設は無料なので、両方で口座開設してもいいです。

私は両方持っています。

ただしNISAは一つの金融機関でしか開けないので・楽天証券とSBI証券どちらかでNISAを開設しないといけないので注意しましょう。

・SBI証券であれば三井住友ナンバーレスカード

も必須です。

どちらのクレカも年会費無料で投信積立でポイントがもらえます。

もらったポイントでさらに投信の買付もできるのでおすすめです。

合わせて、・楽天証券の人は楽天銀行、SBI証券の人は住信SBIネット銀行も口座開設しておきましょう。

資金移動や入出金、振込なども無料で非常に使いやすいです。

今から行動にうつせば資産5000万円は作れます。

ぜひ口座開設し資産形成を始めてみましょう。

資産5000万円あれば人生の選択肢は増えるし、やりたくないことをできるだけやらなくていい生活も実現できるかもしれません。

一緒に頑張っていきましょう。

ありがとうございました。

最短5分で口座開設申込できます

SBI・V・S &P500インデックスファンドに投資できるネット証券No. 1のSBI証券

・口座開設数No. 1のネット証券で取引手数料業界最安値

・三井住友カードナンバーレスで毎月積立金額の0.5%分(毎月最大10万円まで)のVポイントが貯まる

・米国株、ETF定期買付サービス

投資の勉強ってどこから手をつけたらいいか分からず困ってませんか? 少し勉強しても結局どうすればいいか分からず行動にうつせず困ってませんか? そんな悩みを解決する方法があります。 らん 「ほったらかし投資術」を読ん[…]

政府が「貯蓄から投資へ」という政策目標を掲げてもまだまだ投資してない人が圧倒的に多いのが日本です。 日本人にとっての投資先はまだまだ「銀行預金」なのが事実。 2,016年と少し古いですが、下記は米国と日本の家計金融資産の構成を比[…]

「why? Japanese People‼︎」でお馴染みの、お笑いタレント厚切りジェイソン氏 。 彼が「ジェイソン流お金の増やし方」という書籍を出版しました。 [itemlink post_id="6123"] […]

本記事は”サイドFIREしたい人がインデックス投資と高配当株投資どっちがいいか”悩んでる方への記事です。 らん 理論上はインデックス投資が最適解と言われるけど、高配当株も気になる…。インデックス投[…]

投資を始める時は何に投資すればいいかわからないですよね。 悩んでる人 仕事や家事、育児に忙しいから投資に時間をかけれない 悩んでる人 会社の決算書とか分析とか全然わからない &n[…]

らん 資産運用始めようと思ったら証券会社ありすぎてわからない らん 自分に合った証券会社を知りたい こんな悩みを解決します。 ☑️[…]

悩んでる人 楽天証券でiDeCoを始めようと思ってるけどちゃんと開設できるか不安。周りにiDeCoしてる人もいなく聞けないし 悩んでる人 会社にも伝えないといけないらしいけど、途中でわからなくなったらどうし[…]

今後、人口減少が確実な日本で経済的に豊かになるにはどうすればいいでしょうか? 日本が高度経済成長期では モノを作れば売れ 企業が儲かり 給料も増え消費活発 […]

悩んでる人 30代子持ちでセミリタイアしようとしても養育費や教育費もかかるから無理だよね。DINKSならともかく、子供二人いてこれから支出も増えてくるだろうし […]

昨今、ブームになってるFIREやセミリタイア。 テレビやメディアでも多く取り上げられるようになり、SNSでは実際にFIREされた方を見る機会も増えました。 終身雇用[…]

悩んでる人 米国ETFを定期的に購入したいけど方法が知りたい 悩んでる人 ETFを手動で買付するのがめんどくさい こんな悩みを解決します。 &[…]

悩んでる人 セミリタイアするには最低3,000万円は必要って聞くけど、足りるかな?セミリタイア後の仕事や収入の考え方は? 悩んでる人 FIREに必要な資産が多すぎない⁈1億円必要とか。現実的[…]