社会人になればいやでもお金と一生付き合うことになります。

お金は自由の土台。

お金があれば人生の選択肢は大幅に増えます。

特に社会人一年目は

・将来お金に困る人生を送るか

・お金に困らない人生を送るか

の大きな分かれ道です。

あなたがお金に困らない人生を送るために”社会人一年目でお金について知っておきたい5つのこと”をお伝えします。

本記事を読んでぜひ行動してください。

社会人一年目でお金について知っておきたい5つのこと

☑️社会人一年目でお金について知っておきたい5つのこと

①最低手取り収入の10%は貯蓄しよう

②財形貯蓄、持株会など福利厚生を勉強しよう

③税金や社会保障制度を勉強しよう

④自己投資と資産運用は両方しよう

⑤社会人まで育ててくれた人に感謝を伝えよう

最低手取り収入の10%は貯蓄しよう

社会人になったら最低手取り収入の10%は貯蓄しましょう。

100年以上読み継がれている著書「バビロンの大富豪」に収入の10%を貯蓄せよとあります。

手取り収入の10%を貯蓄すれば確実に資産は増えていきます。

☑️例えば手取り収入20万円の場合

手取りの10%、2万円を先に貯蓄してから残り90%、18万円の範囲で生活

そうすれば確実に一年後に24万円、10年後には確実に貯蓄が増えていきます

また社会人一年目は将来、

・貯蓄体質になるか

・浪費体質になるか

に影響を与える大切な時期です。

✔️お金に困る人とお金に困らない人の決定的な違い

支出が最優先(余ったら貯蓄しよう)

お金に困らない人生を送る人は貯蓄が最優先(貯蓄して残りで生活しよう)

出典:マネーポスト WEB

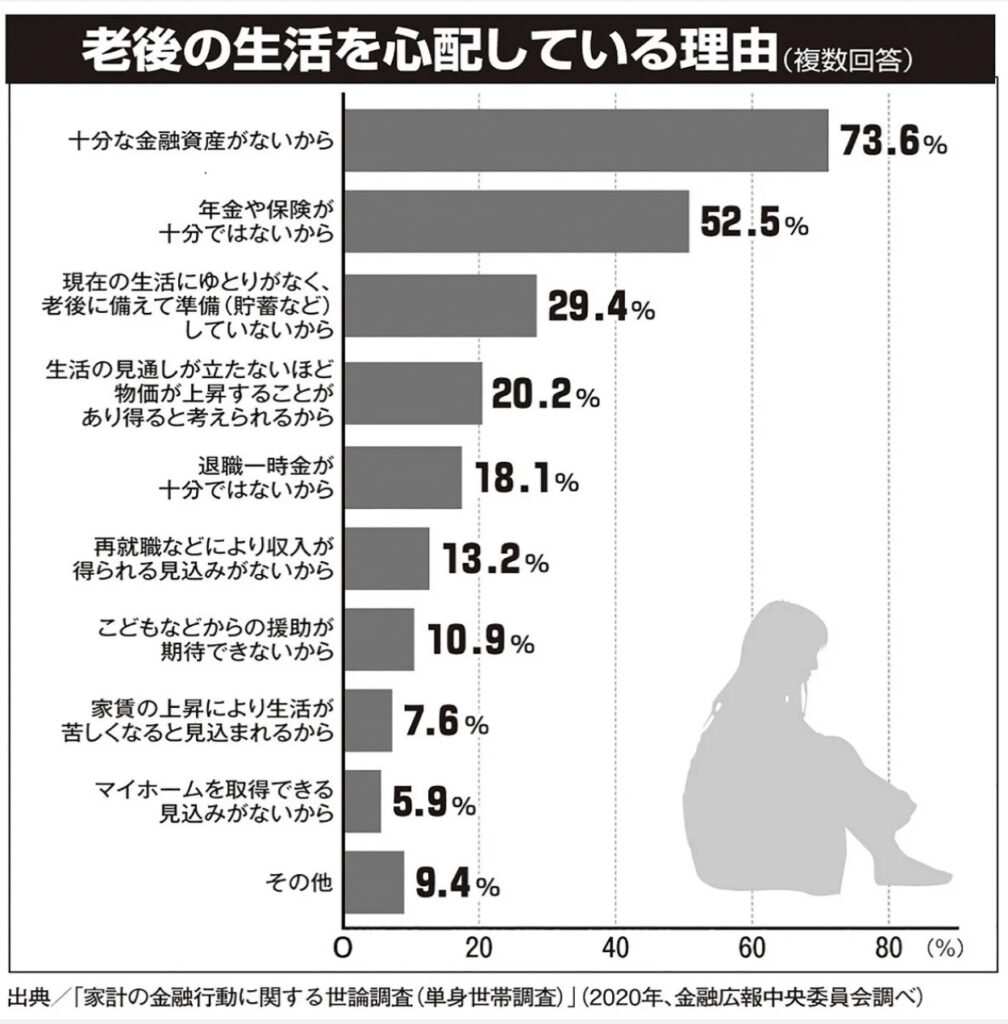

平均値は多くの資産を持ってる人が一部いれば平均値は高くなるので実態に近い中央値が現実に近い数字。

ただデータの出どころは単身世帯とあるので家族持ちであれば共働きもあるので金額は高くなるはず。

それにしてもどの年代でも貯蓄額100万円ない厳しい数字…。

らん

らん

出典:マネーポスト WEB

これでは厳しい老後になり一生お金のために働かざるおえません。

逆に貯蓄が最優先の人は真っ先に手取り収入から数%を仕組み化して貯蓄します。

仕組み化の例は

・財形貯蓄や天引きで貯蓄

・銀行の自動積立

・投資信託のクレカ積立など

財形貯蓄、持株会など福利厚生を勉強しよう

入社したら会社の福利厚生を確認しましょう。

勤務先の総務部や経理部などに聞けば福利厚生のパンフレットなどを見れるはずです。

有利な条件の福利厚生が有れば積極的に活用しましょう。

一般的に財形貯蓄は、普通、住宅、年金財形の3種類があります。

財形貯蓄で天引きであれば銀行口座に入金されないのですぐ使えないです。

引き出すには解約手続きが必要で手間がかかる分貯蓄の効果が高まります。

また上場してる会社であれば福利厚生で持株会があります。

自分と会社が数%拠出して、勤務先の株式を購入する制度です。

持株会は自分の会社に集中投資することです。

給与を会社からもらってそのお金で自分の会社に投資するので個別株の集中投資になります。

もし

・会社の業績が悪くなったり

・不祥事を起こしたり、

・不景気など

の外部要因が起これば給与やボーナスが減ります。

持株会はリスクとリターンを十分考慮してください。

税金や社会保障制度を勉強しよう

給与明細から税金や社会保障制度を学んで節税し税金を最適化しましょう。

社会人になると給与明細から

・所得税や住民税

・社会保険料(健康保険、厚生年金、介護保険【40歳から】、雇用保険)

などが天引きされます。

思ったより手取りが少なく感じるのはこの各種天引きのせいです。

源泉徴収は国が会社に税金徴収係をやらせている制度です。

会社員の場合、源泉徴収されてから銀行口座に給与が振り込まれるので痛税感を感じてない人が多いです。(国が会社員に税金を考えなくていいような制度にして黙って税金徴収したい闇を感じます)

そのため

・何に何%ぐらい引かれているか

・引かれてる税金や社会保障制度を理解してない人が多いです

せめて給与明細から天引きされている中身や制度を勉強しましょう。

税金や社会保障制度を勉強し節税したいなら、以下の書籍がおすすめです。

生涯で数千万単位で節税できる可能性あります。

節税する人としない人では経済的格差は大きく開く一方なので自ら学んで実践しましょう。

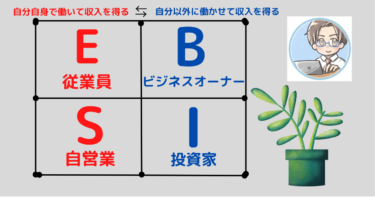

自己投資と資産運用は両方しよう

自己投資と資産運用は両方しましょう。

ここでいう自己投資は人的資本、収入を増やす自己投資です。

・たまに少額で資産運用してもリターンは少ないから無駄

・それなら自己投資した方がいい

と聞きますが、それも一理あります。

反面、自己投資がうまくいけばいいですが、うまくいかない時に何も残らない可能性があります。

例えば

・自己投資で書籍を読んだり

・簿記やFPの資格を取る

・パソコンを買って副業でブログやせどりユーチューブ、SNSなどをはじめてみる

・つみたてNISAやiDeCoを1,000円以上からはじめてみる

厳しい時代を生きるには自己投資(副業)や資産運用は必須の時代です。

副業や資産運用ができれば収入源にもなります。

ヒトデさんの『ゆる副業のはじめかたアフィリエイトブログ スキマ時間で自分の「好き」をお金に変える!』の感想をシェアします。 この本はゆる副業のはじめかたとなっていますが「アフィリエイトブログ」に関する内[…]

今後、人口減少が確実な日本で経済的に豊かになるにはどうすればいいでしょうか? 日本が高度経済成長期では モノを作れば売れ 企業が儲かり 給料も増え消費活発 […]

・収入も増えるし

・何より給料をもらうだけがお金を手に入れる手段ではないことを実感できる

のが大きいです。

自己投資や資産運用両輪で将来お金に困らないようにしていきましょう。

・つみたてNISAで年間40万を

・年利5%で20年運用できれば

・約1356万円になるポテンシャルがあります

もちろん、

投資を始める時は何に投資すればいいかわからないですよね。 悩んでる人 仕事や家事、育児に忙しいから投資に時間をかけれない 悩んでる人 会社の決算書とか分析とか全然わからない &n[…]

私は30代から資産運用を始めたのでもっと早くから始めておけば良かったと後悔しています。

無料で口座開設できるのでぜひ口座開設し資産運用をスタートしてください。

悩んでる人 NISAとつみたてNISAあるけど、どう違うの?それぞれの特徴やメリット・デメリットを知りたい 悩んでる人 これから投資を始める自分にはNISAかつみたてNISAどっちが合ってる[…]

悩んでる人 証券口座開設して投資信託をつみたてNISA活用して積立したいんだよね。だけど、はじめてで、スムーズに口座開設できるか不安だから解説してほしい こんな悩みを解決します。 投[…]

自らお金の勉強をしよう

私たちは今までお金の教育を受けたことはありません。

親世代も同じです。

ようやく2,022年4月から高校で「金融教育」が必須化されました。

https://twitter.com/navifreeblog/status/1510825619981971457?s=21

金融庁の高校生のための金融リテラシー講座は以下です。

日本の金融教育はまだ始まったばかりということです。

ということは金融知識は家庭の金融レベルがそのまま反映されます。

・税金や社会保障の仕組み、

・金利やローン、クレジットカードの仕組み

・貯蓄や保険、投資の仕組み

・収入の増やし方、稼ぎ方、

・確定申告や経費の使い方

・詐欺に合わない方法など

これら一切知らないまま、経済縮小、人口減少の日本でただ働くだけでは金銭的に困るのは当然ですよね。

だから

・自ら勉強し行動する人

・受け身で自ら勉強せず行動しない人

とでは経済格差は広がるばかりです。

豊かな人生を歩むため日々勉強していきましょう。

私もみなさんに役立つ情報を発信していきます。

悩んでる人 働いても働いてもいっこうに生活がよくならないんだよね。残業や休日出勤もしてるのにほとんど給料も増えない。昇給してもスズメの涙しか給与は増えないし。マジメに働いてるけどなんでだろう? […]

まとめ:お金について後悔しないように今から行動しよう

社会人1年目でお金について知っておきたい5つのことをお伝えしました。

社会人1年目でお金について知っておきたい5つのこと

①最低手取り収入の10%は貯蓄しよう

・財形貯蓄や天引きで貯蓄

・銀行の自動積立

・投資信託のクレカ積立など

で貯蓄の仕組み化を構築しよう

②財形貯蓄、持株会など福利厚生を勉強しよう

・財形貯蓄の利用を検討しよう

・基本持株会は不要

③税金や社会保障制度を勉強しよう

書籍やブログ、ユーチューブなどで節税や社会保障制度を勉強し実践しよう

④自己投資と資産運用は両方しよう

・自己投資で書籍を読んだり、簿記やFPの資格を取る、パソコンを買って副業でブログやせどりユーチューブ、SNSなどをはじめてみる

・証券口座を開設してつみたてNISAやiDeCoで資産運用を1,000円以上からはじめてみる

⑤自らお金の勉強をしよう

今回紹介したことは私自身も社会人一年目から初めておけば良かった後悔してることばかりです。

特にお金は生きる上で切っても切り離せない大切なものです。

お金に困る人生を送りたくない人はぜひお金について自ら勉強していきましょう。

当ブログはお金について発信しているのでぜひブックマークやフォローお願いします。

最短5分で口座開設申込できます

SBI・V・S &P500インデックスファンドに投資できるネット証券No. 1のSBI証券

・口座開設数No. 1のネット証券

・取引手数料業界最安値

・米国株、ETF定期買付サービス

らん 資産運用始めようと思ったら証券会社ありすぎてわからない らん 自分に合った証券会社を知りたい こんな悩みを解決します。 ☑️[…]

投資を始めようと思って調べたけど投資信託とETFの違いってよくわからないですよね。 色んな意見があって迷ってしまい結局よくわからないですよね。 そこで今回は「投資信託とETFの違い」についてわかりやすく解説します。 投資信[…]

下記の『株式投資で最も重要な宝の地図』をご存知でしょうか? 出典:AAII Journal 「Real Returns Favor Holding Stocks」 株式投資の本質、[…]

ヒトデさんの「嫌なことから全部抜け出せる凡人くんの人生革命」のレビューです。 初の書籍出版が決まった時の心境をYouTubeで話されてます。 動画見たら、泣けますよ。 […]

悩んでる人 コロナの影響で会社の業績悪化で給与削減やボーナスがカットされてしまった 悩んでる人 サラリーマンしてたけど突然リストラにあった。勤め先の会社が倒産して職を失ってしまった。 […]

悩んでる人 セミリタイアするには最低3,000万円は必要って聞くけど、足りるかな?セミリタイア後の仕事や収入の考え方は? 悩んでる人 FIREに必要な資産が多すぎない⁈1億円必要とか。現実的[…]

テレビや書籍で『FIRE』の話題を多く、見かけるようになってきました。 多くのインフルエンサーがFIREについて情報発信もされており世間の興味は高まっています。 らん FIREの認知度が上がってきて[…]